Het belang van de goud-zilver ratio

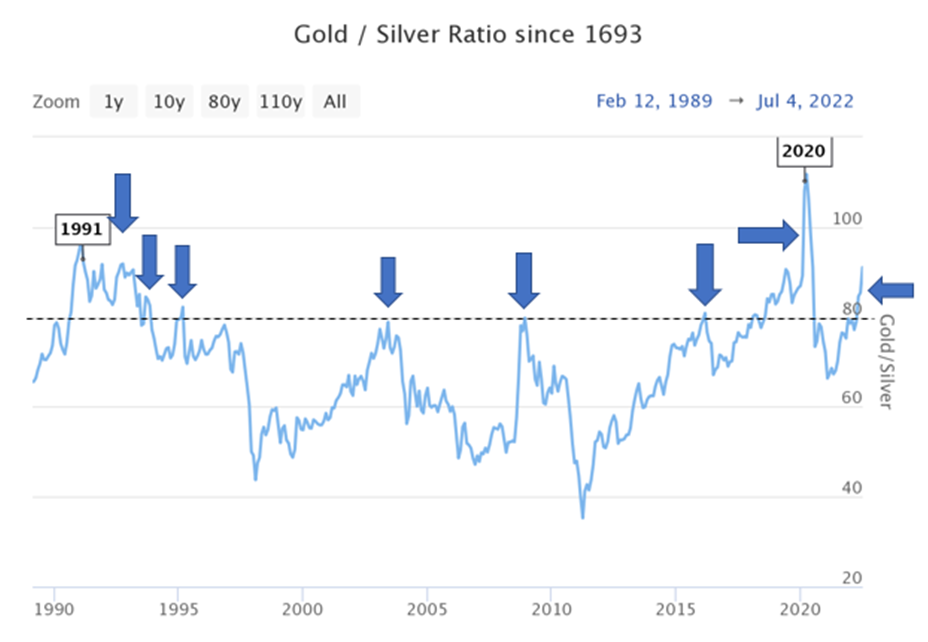

Onlangs had ik een boeiend gesprek met Reinoud Bogert (partner van Doijer & Kalff), waar de goud-zilver ratio onderdeel van de conversatie was, omdat deze zich boven de cruciale weerstand van 75-80 bevindt. Voor de ervaren belegger in zilver is dit een cruciaal niveau om een sterk koopsignaal te vinden voor een langetermijnbelegging in zilver.

Nu heb ik vanuit mijn eigen ervaring als trader veelvuldig gehandeld in zilverfutures, waarbij ik opmerkte dat bij een 80:1 ratio, er meer volatiliteit is te bespeuren en waarbij het opwaartse potentieel van zilver meer tot zijn recht komt. Na het lezen van dit artikel, snapt u deze materie. Enfin, tot de kern!

Het belang van de goud-zilver ratio

Goud en zilver zijn al millennia edele en monetaire metalen, waarbij de verhouding tussen goud en zilver al sinds de tijd van het oude Rome wordt gemeten.

Historisch gezien speelde de verhouding tussen goud en zilver een belangrijke rol om ervoor te zorgen dat munten hun juiste waarde hadden, en het blijft vandaag de dag een belangrijke technische indicator voor beleggers in zilver.

De goud-zilver ratio vertegenwoordigt de hoeveelheid zilveren ounces die overeenkomt met één enkele ounce goud, waardoor we kunnen zien of één van de twee edelmetalen onder- of overgewaardeerd is.

*een (troy) ounce staat gelijk aan ongeveer 31 gram

De totstandkoming van de goud-zilver ratio

Terwijl dit ik dit schrijf noteert de goud-zilver ratio 90:1. Dit betekent de verhouding: 90 ounce zilver staat gelijk aan één ounce goud. Ofwel 90 * 31 gram ≈ 2,8 kilo zilver dat gelijk staat aan 31 gram goud. Deel je 2.800 gram door 31 gram kom je ongeveer uit op 90. En zo komt de ratio tot stand.

Historisch gezien is deze ratio in het leven geroepen middels een 12:1 ratio ten tijde van het Romeinse Rijk door Julius Caesar.

Deze ratio is zo’n 2.100 jaar oud en sindsdien heeft de ratio geschommeld tussen 14:1 en 123:1. Wilt u de hoogte en dieptepunten erop nalezen of de goud-zilver ratio zelf volgen, bij deze de link: gold-silver ratio

Nu zult u denken: bedankt voor de informatie, maar wat moet ik hier mee?

Zo beknopt mogelijk: Bevindt de ratio zich boven de (±80:1) – is zilver ondergewaardeerd; sterk koopsignaal

Zoals u kunt zien zijn er de afgelopen ± 30 jaar acht geschikte instapmomenten geweest voor een lange termijn belegging in zilver.

1. 1991-1993 en 1994

2. 1995

3. 2003

4. 2008

5. 2016

6. 2018-2022

7. 2022-heden

Vanuit de consensus onder ervaren beleggers is dit de ratio waaruit blijkt dat zilver ten opzichte van goud sterk ondergewaardeerd is. Als we de grafiek van zilver erbij pakken klopt deze theorie namelijk.

Het geschikte instapmoment vinden voor een lange termijn belegging in zilver

Als we de reeds genoemde data – waarbij de ratio zich boven de 80:1 begeeft, weergeven op de grafiek, bewijzen we de theorie. De blauwe lijnen geven de instapmomenten weer tot en met de huidige koers. (Negeer voor nu even de zwarte lijnen).

Dit zou het volgende rendement opleveren

· 1991-1993: +162,5% (met aftrek van inflatie +142,0%)

· 1994: +147,1% (met aftrek van inflatie +125,5%)

· 1995: +110,0% (met aftrek van inflatie +86,3%)

· 2003: +200,7% (met aftrek van inflatie +163,3%)

· 2008: +50,5% (met aftrek van inflatie +23,3%)

· 2016: +29,4% (met aftrek van inflatie +19,01%)

· 2018-2020: + 31,3% (met aftrek van inflatie +27,3%)

Hypothetisch gezien, stel u bent nu 60 jaar en u zou op alle genoemde data voor €5.000 aan zilver hebben gekocht als belegging. Dan heeft u gecummuleerd €35.000 geïnvesteerd.

Uw totale zilverpositie zou volgens deze aankoopstrategie (gecorrigeerd voor inflatie) nu €54.339 bedragen. Dit komt neer op een gemiddeld rendement (gecorrigeerd voor inflatie) van +55%.

De instap in 2020 zou u met aftrek van inflatie al +27,3% hebben opgeleverd. Ik ken commodity fondsen die slechter presteren!

Waarom zou ik in zilver beleggen?

1.) Fysiek tekort; zilver is ondergewaardeerd

Allereest is het van belang te begrijpen dat zilver in hoofdzaak een industrieel edelmetaal is dat dient als noodzakelijke grondstof voor de productie van elektrische auto’s, elektronica, chips, de energietransitie – en zo zijn er talloze voorbeelden. Bijna 55% van de vraag naar zilver komt vanuit de industrie.

De winning van zilver kende in 2015 zijn hoogste punt en het aantal nieuwe ontdekkingen van reserves in de grond is stagnerend, terwijl de vraag naar zilver in rap tempo toeneemt. Er is dan ook een relatief een kleine hoeveelheid over voor beleggers die zilver kopen. Hierdoor kampen bullion dealers algauw met tekorten als er veel vraag is naar fysiek zilver, zoals is gebleken met de Silver Squeeze begin 2021.

Volgens analisten van zilvermijnbedrijven zit er 16 keer meer zilver in de aardkorst dan goud. De optimale ratio zou in dat geval 16:1 bedragen. Dit maakt dat zilver in theorie een enorm ondergewaardeerd edelmetaal is.

2.) Zilver is beschermt uw vermogen en is een betere hedge dan goud in tijden van crises

Zilver behoudt net als goud zijn koopkracht en is een betere hedge in tijden van crises. Dat is tegelijkertijd het voordeel ten opzichte van goud en tevens de reden waarom zilver in uw (edelmetaal)portefeuille behoort. In dit scenario stijgt zilver namelijk harder dan goud. In 2009 steeg de zilverprijs met +44%. Het jaar erna steeg zilver zelfs met +96%!

3.) De goud-zilver ratio staat ruimschoots boven de 80:1

Hoewel de goud-zilver ratio na de pandemie is gedaald tot ongeveer 70:1, heeft een op hol geslagen inflatie en een mogelijke recessie zilver weer in de schijnwerpers gezet; wat waarschijnlijk tot verdere volatiliteit van deze historische ratio zal leiden.

De goud-zilver ratio heeft in april 2022 de 80:1 ratio doorbroken en de verkeert zich nog altijd boven deze belangrijke weerstand. Des te hoger de ratio zich bevindt boven de 80:1, hoe gunstiger het instapmoment, aangezien de hoogtepunten van de ratio gelijk staan aan de absolute bodems van de zilverprijs (zoals te zien is op de tweede grafiek). Echter, is precieze timing onmogelijk. Zolang het instapmoment vanaf de 80:1 ratio plaatsvindt, bent u als belegger vrijwel gegandeerd van rendement op de lange termijn. We kunnen niet anders concluderen dat het een zeer gunstig moment is om in te beleggen in zilver.

4.) Zilver test een 10-jarige weerstandszone

Nu komen de zwarte lijnen in de tweede grafiek van pas. Hier kunt u zien dat zilver in 2020 een belangrijke 10-jarige weerstandszone heeft doorgebroken (dit is de zilverprijs rond de $18,50 per ounce) en dat de zilverprijs sindsdien ook ruimschoots is uitgebroken. Dit niveau dient nu als belangrijke steunzone, wat betekent dat zilver volgens technische analyse zijn mannetje moet staan.

Met een account van Doijer & Kalff koopt u zilverbaren zonder BTW die onder uw naam worden opgeslagen in de kluis. Opslagkosten zijn slechts 0,8% per jaar. Heeft u nog geen account? Maak dan nu een account aan.

De juiste allocatie voor goud en zilver, don’t overthink

Een vraagstuk waar ik zelf ook veel over heb gefilosofeerd. In mijn optiek horen zowel goud als zilver binnen een edelmetaalportefeuille. Het kan zijn dat u als belegger uw vermogen in diverse assets heeft gealloceerd; of u nou een deel van uw vermogen in edelmetalen aanhoudt als stabiele ‘spaarrekening’ die daadwerkelijk rendement oplevert na aftrek van inflatie; of dat u als ondernemer uw koopkracht van uw ondernemingsvermogen op de lange termijn wil beschermen.

De persoonlijke situaties zijn eindeloos en ieders situatie vergt een een andere verhouding betreft de allocatie voor goud en zilver. Uiteindelijk gaat deze materie de meeste financieel adviseurs de pet te boven, en is de perfecte allocatie alleen van belang voor portfoliomanagers van diverse financiele instellingen, zoals pensioenfondsen, beleggingsfondsen, hedge fondsen e.d.

Afhankelijk van uw beleggingshorizon en vermogen varieert de meest gangbare van allocatie in edelmetaal van de 5% tot 25% over uw totale vermogen. Hiervan bestaat 2/3de uit goud en 1/3de uit zilver. Deze verhouding zorgt voor een stabiel fundament in het ‘gele metaal’ in combinatie met het sterke opwaartse potentieel van zilver. Zo adviseert ook ‘goldbug’ Peter Schiff (CEO Euro Pacific Capital – $1.1 miljard AuM).

Tot slot

De materie is u zojuist eigen geworden! Mocht u nog verdere vragen hebben of op-/aanmerkingen hebben, dan hoor ik deze graag via Twitter. Vergeet tevens niet om ons Twitter account te volgen. Hier berichten wij dagelijks over de goud- en zilvermarkt en voorzien u van uitgebreide updates over macro-economische aspecten in relatie tot goud en zilver.

Opvattingen op basis van gepubliceerde artikelen of nieuwsberichten zijn puur informatief. De vrijblijvende informatie mag niet worden opgevat als een aanbod, beleggingsadvies of enige andere financiële dienst.

Schrijf je nu in voor onze nieuwsbrief en ontvang dagelijkse updates over edelmetaal, onze kortingen en artikelen.